تحليل الأسواق لليوم عن سامر حسن، محلل أسواق وعضو قسم أبحاث السوق في الشرق الأوسط في XS.com

٣ يوليو ٢٠٢٤

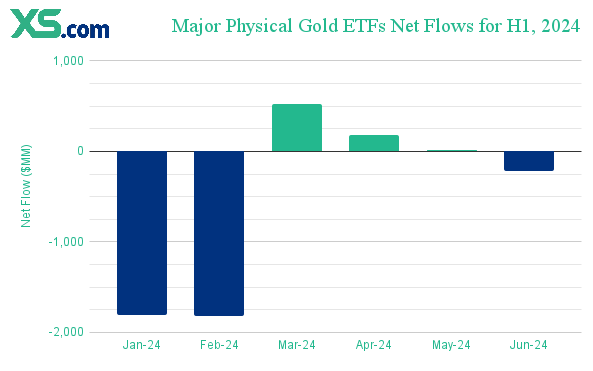

واصلت صناديق الذهب المتداول الكبرى في السوق الأمريكية تسجيل المزيد من التدفقات الخارجية خلال يونيو الفائت مكملةً نصف سنة فقدت فيه أكثر من 4 مليارات دولاراً من أموال المستثمرين.

في يونيو، سجلت اثنان من كبرى صناديق الذهب المادي، SPDR Gold Shares (GLD) وiShares Gold Trust (IAU)،ما يفوق 406 مليون دولاراً من التدفقات الخارجة وذلك على الرغم من الانخفاض النسبي في سعر المعدن الأصفر والاستقرار بالقرب من 2330 دولاراً للأونصة بعد أن بلغ أعلى مستوى تاريخي له في مايو عند 2450 دولاراً.

كان نزوج المستثمرين من صناديق الذهب قد جاء على الرغم من التوتر الجيوسياسي العالمي واشتعال الحروب في الشرق الأوسط وأفريقيا وأوكرانيا والأهم من ذلك كله هو مواصلة بنك الصين الشعبي لشرائه السبائك لـ 18 شهراً على التوالي حتى أبريل الفائت.

الرسم البياني الآتي يوضح صافي تدفقات كبرى صناديق الذهب خلال النصف الأول من هذا العام:

المصدر: ETF.com

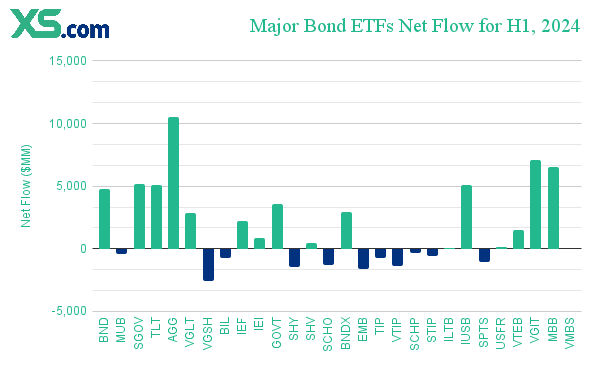

في المقابل من ذلك، فقد واصلت صناديق السندات جذب التدفقات على نحو ملحوظ. حيث جمعت كبرى صناديق سندات، ذات أكثر من 10 مليارات دولاراً من الأصول تحت الإدارة، بمختلف الحيازات من سندات الخزانة والحكومية والسوق الأوسع صافي تدفقات بأكثر من 40 مليار دولاراً خلال الأشهر الستة الأولى من العام وهذا ما يعرضه الرسم البياني الآتي:

المصدر: ETF.com

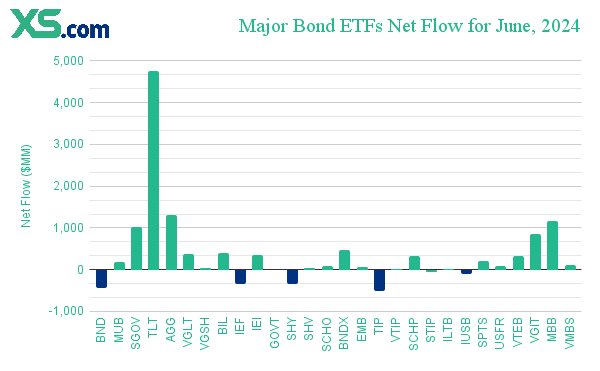

أما في يونيو لوحده، فإن أكثر من 9 مليارات من صافي التدفقات قد توجهت إلى تلك الصناديق بما يمثل 20% من مجمل النصف الأول وثاني أسرع وتيرة خلال العام بعد مايو الذي سجل أكثر من 11 ملياراً. فيما يعرض الرسم البياني الآتي صافي التدفقات في يونيو:

المصدر: ETF.com

كانت ذلك الاتجاه بالاستفادة من أسعار الفائدة المرتفعة والتوقعات ببقائها كذلك لفترة طويلة وهذا ما يبقي عوائد السندات وأسعار الصناديق عند مستويات جذابة للمستثمرين. ذلك أن قوة سوق العمل وتحسن النشاط الاقتصادي شيئاً فشيئاً حتى في ظل الظروف الائتمانية الصعبة يعطي الراحة للفيدرالي لإبقاء المعدلات مرفتعة مطولاً.

فيما استقرت عوائد سندات الخزانة لأجل عشرة أعوام أعلى من 4% وهذا ما يقع بالقرب من أعلى العوائد التي لم نشهدها منذ الأزمة المالية العالمية وتشكل بدورها فرصة للشراء.

كما يستفيد المستثمرين من الانقلاب في منحنى العائد وارتفاع عائد السندات قصيرة الأجل على نحو جذاب للغاية للاستثمار وإعادة استثمار توزيعات أرباح صناديق السندات المتعاقبة على مدار العام، فمثلاً يقع العائد لأذونات الخزانة لأجل ثلاثة أشهر عند 5.38% وهو ما يقرب من أعلى المستويات منذ بداية الألفية. على ذلك، فقد سجلت كبرى صناديق السندات قصير الأجل صافي تدفقات بأكثر من 1.7 مليار دولاراً في يونيو بأسرع وتيرة هذا العام وذلك بعد النزوح الضخم الذي تعرضت له في فبراير الفائت بأكثر من 4 مليارات.

هذه الفرص قد تستمر إلى شهر سبتمبر على الأقل مع عدم توقع أن يقوم الفيدرالي بخفض الفائدة بأبكر من ذلك. في حين قد لن نشهد أكثر من خفض واحد أو اثنين هذا العام وقد لن يستقر التضخم عند مستهدفه قبل العام 2026 وفق ما يتوقع أعضاء اللجنة الفيدرالية للسوق المفتوحة في مخلص التوقعات الاقتصادية الأخير. فيما تبلغ احتمالية أن يقوم البنك المركزي يخفض سعر الفائدة إلى نطاق 5.25-5.00 حوالي 60% و51% في سبتمبر ونوفمبر على التوالي، وفق CME FedWatch Tool.

كما أن هذا الاتجاه المتزايد في الاستثمار في تلك الصناديق يأتي على الرغم من الأداء المتفوق لسوق الأسهم وارتفاع شهية المخاطر مع انحسار مخاوف الركود. كما أن ذلك يأتي على الرغم من السلبية المتأصلة في صناديق السندات التي تتمثل بالخسارة التي قد يتلقاها المستثمر من تقلب أسعار الصناديق مع حساسيتها العالية “duration” للتغيرات في أسعار الفائدة وتوقعاتها في حين أنه يمكن استرداد القيمة الاسمية للسند عند استحقاقه بدون نقصان عند الاستثمار به بشكل مباشر. لكن كما تتعرض صناديق السندات للضرر من ارتفاع سعر الفائدة، تستفيد أيضاً من انخفاضها.

صناديق السندات المدعومة بالرهون العقاري (MBS) كانت قد سجلت المزيد من التدفقات في يونيو وإن كان بوتيرة هي الأبطأ منذ ثلاثة أشهر عند 703 مليون دولاراً تقريباً لأثنين من كبرى الصناديق، iShares MBS (MBB) وVanguard Mortgage-Backed Secs Idx Fund (VMBS). ذلك أن تلك الصناديق تبدو جذابة نظراً للعائد الذي تقدمه إلا أن الأداء المتراجع لسوق الإسكان قد يجعل المستثمرين أكثر حذراً، حيث كانت قد سجلت مبيعات المنازل الجديدة والمعلقة وانشاءات المنازل أداء أضعف من المتوقع في مايو الفائت. أما انشاءات المنازل على وجه التحديد فقد تراجع في مايو إلى أدنى المستويات التي لم نراها منذ تفشي وباء كورونا في العام 2020 وذلك بالتزامن أيضاً مع أعلى المستويات التاريخية لأسعار المنازل.

أما صناديق السندات المحمية من التضخم (TIPS)، فقد كانت قد سجلت أداءً متبايناً في يونيو الفائت. هذه الصناديق تتعرض للضرر عند انخفاض التضخم وارتفاع أسعار الفائدة، فيما يبدو أن عودة نمو الأسعار للتسارع لأكثر من مرة هذا العام قد يكبح نزوح التدفقات قلياً. حيث سجل صندوق Schwab U.S. TIPS (SCHP) صافي تدفقات بحوالي 325 مليون دولاراً في يونيو سجل هذا الصندوق إضافة إلى مجموعة أخرى من كبرى صناديق TIPS صافي تدفقات خارجة بأكثر من 3 مليار دولار خلال هذا العام.

بالعودة إلى الذهب، فإنه لا يزال يحتفظ ببعض العوامل الداعمة التي قد تعيد شيئاً من انتباه وول ستريت المفقود للصناديق المادية. حيث يضيف اقتراب الانتخابات الرئاسية في الولايات المتحدة المزيد من عدم اليقين ذلك أن فوز الجمهوريين قد يتسبب بتغيرات جوهرية واسعة في المشهد المحلي والعالمي – الشرق الأوسط وأوكرانيا على وجه الخصوص. أضف إلى ذلك حالة عدم اليقين السياسي في أوروبا مع التحول المرتقب في المشهد الحزبي عبر القارة مع ميل الكفة نحو أحزاب اليمين المتطرف.

الشرق الأوسط بدوره لا يظهر أي علامات على إمكانية إخماد الصراع المشتعل في غزة والذي قد يتسبب استمراره، مع جمود المسار التفاوضي، بفتح المزيد من الجبهات في الإقليم أو بما قد يصل إلى خارجه. هذا ما قد يدفع سعر الذهب إلى المزيد من المستويات التاريخية كما الحال عندما تم انتشاله من مستوى 1800 دولاراً للأونصة في أكتوبر الفائت.

في حين من غير المستبعد أن يواصل بنك الشعب الصيني مراكمة السبائك الذهبية في الأشهر المقبلة بوتيرة ملحوظة. ذلك أن التوقف في مايو يبدوا أنه قد تزامن مع المستويات المرتفعة للغاية لسعر المعدن الأصفر وبإن البنك المركزي قد ينتظر بعضاً من التراجع في الأسعار لمواصلة الشراء.

الدورة الإقتصادية الدورة الإقتصادية

الدورة الإقتصادية الدورة الإقتصادية