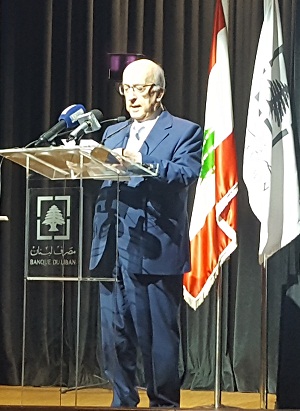

افتتح حاكم مصرف لبنان رياض سلامه، صباح اليوم في المعهد العالي للأعمال (ESA)،أعمال منتدى ” مناهج مبتكرة لتعزيز الشمول المالي ” بمناسبة اليوم العربي للشمول المالي، بمشاركة رئيس جمعية مصارف لبنان الدكتور جوزف طربيه، وممثّلين عن المصارف والمؤسسات المالية ومؤسسات الإقراض الصغير وشركات التكنولوجيا المالية وممثلين عن المؤسسات الدولية والمجتمع المدني المعنيين.

يهدف هذا اليوم العربي المُخصّص لتعزيز مفهوم الشمول المالي الى المساهمة في زيادة الوعي في مجال الخدمات المالية والإدخار وفرص التمويل التي أصبحت تشكّل ركيزة رئيسية في دعم النمو الإقتصادي الشامل والمستدام وتعزيز الاستقرار المالي والرفاه الاجتماعي والاقتصادي.

كما يرمي إلى تحقيق التواصل ما بين الأطراف المعنية كافة من أجل مشاركة تجاربهم في ابتكار أو اختيار مناهج فعّالة ومسؤولة هادفة الى تطوير الأنظمة والبنى التحتية وتأمين أفضل الخدمات المالية وغير المالية (بما فيها التوعية والتثقيف المالي) لمختلف فئات المجتمع، وبالأخص ذوي الدخل المحدود وسكان الريف والنساء والشباب وذوي الاحتياجات الخاصة والمؤسسات المتناهية الصغر والصغيرة والمتوسطة.

طربيه

وألقى د. طربيه كلمة أكد فيها :” أن تحديد يوم عربي للشمول المالي هو نقلة نوعية في التفكير والممارسة وهو ينطوي بحدّ ذاته على دلالة جوهرية لجهة احترام الشرعة العالمية لحقوق الإنسان ، عبر الحرص لدى الجهة التي اتّخذت هذا القرار والتي تحتفل بهذا اليوم سنوياً على تمكين أكبر عدد من مواطني العالم العربي من الحصول على الخدمات المالية المنظَّمة واستخدامها، بما فيهم ذوي الدخل المحدود والشباب وذوي الحاجات الخاصة على أنواعها. وقد أتاحت منجزات التقدّم التكنولوجي المعاصر مجالات واسعة أمام المصارف والمؤسّسات المالية لتزويد الناس تشكيلة كبيرة من المنتجات والخدمات بسرعة وأمان، في كل زمان ومكان، مع مراعاة متطلّبات الامتثال من جهة، وتأمين ضرورات النمو المستدام من جهة أخرى”.

وألقى د. طربيه كلمة أكد فيها :” أن تحديد يوم عربي للشمول المالي هو نقلة نوعية في التفكير والممارسة وهو ينطوي بحدّ ذاته على دلالة جوهرية لجهة احترام الشرعة العالمية لحقوق الإنسان ، عبر الحرص لدى الجهة التي اتّخذت هذا القرار والتي تحتفل بهذا اليوم سنوياً على تمكين أكبر عدد من مواطني العالم العربي من الحصول على الخدمات المالية المنظَّمة واستخدامها، بما فيهم ذوي الدخل المحدود والشباب وذوي الحاجات الخاصة على أنواعها. وقد أتاحت منجزات التقدّم التكنولوجي المعاصر مجالات واسعة أمام المصارف والمؤسّسات المالية لتزويد الناس تشكيلة كبيرة من المنتجات والخدمات بسرعة وأمان، في كل زمان ومكان، مع مراعاة متطلّبات الامتثال من جهة، وتأمين ضرورات النمو المستدام من جهة أخرى”.

وأضاف:” يمكن اعتبار القطاع المصرفي اللبناني قطاعاً رائداً على المستوى العربي في سلوك درب الشمول المالي، أولاً عبر انتشاره الجغرافي الكثيف على مساحة الوطن كلّها بحيث باتت منظومتنا المصرفية المحلية المكوّنة من 65 مصرفاً تضمّ 1069 فرعاً منتشراً في جميع المحافظات وفي شتى أنحاء البلاد ، ولديها شبكة أجهزة صرّاف آلي من 1968 صرّافاً ، وثانياً من خلال تقديم تشكيلة واسعة ومتنوّعة من المنتجات والخدمات المصرفية التي تتوافق مع حاجات كلّ الفئات العمرية والشرائح الاجتماعية. وتبيّن إحصاءات البنك الدولي أن ثمّة 23,8 فرعاً مصرفياً لكل 100 ألف راشد في لبنان مقابل 15 فرعاً في الدول ذات الدخل المتوسط والمرتفع ، وهي الفئة التي ينتمي لبنان إليها. وقد أظهرت الأرقام أيضاً أن نحو 45% من اللبنانيّين البالغين من العمر 15 عاماً وما فوق لديهم حساب فردي أو مشترك في مؤسّسة مالية في نهاية العام 2017. ثم أن المصارف اللبنانية أصبحت تتيح لزبائنها الذين يملكون نفاذاً الى شبكة الإنترنيت، لا سيّما في صفوف الشباب، إمكانية تنفيذ عدد كبير من العمليات المصرفية عبر تطبيقات خاصة مبتكرة من تصميم المصارف أو عبر فروع إلكترونية بالكامل، تنتفي فيها الحاجة الى التعامل اليدوي”.

وأشار : ” أن القطاع المصرفي اللبناني نجح خلال العقدين الأخيرين في إيصال المنتجات والخدمات المالية والمصرفية الى شرائح عريضة وجديدة من الأفراد والمؤسّسات، من خلال الحسابات والبطاقات المصرفية ، وقروض الشركات والقروض الشخصيّة وبخاصة التعليميّة والسكنيّة، والتسليفات لقطاع اقتصاد المعرفة والقروض الصديقة للبيئة، والتسليف المتناهي الصغر وحلول الدفع الإلكترونية، والتأجير التمويلي، والخدمات التأمينية، وتوطين الرواتب والمدفوعات، والتحويلات المالية الداخلية والدولية، وبرامج التقاعد وحماية المستهلك مالياً… وتكملةً لتوسيع شبكة الفروع، طوّرت المصارف أنظمة الصرّافات الآلية التي وصل عددها الى نحو 2000 صرّاف (1968 جهازاً في نهاية أيلول 2018)، والتي تمّ تحديثها للقيام بعمليات الإيداع والسحب النقدي وتسليم الشيكات، إضافةً الى تعزيز وسائل الأمان في التجارة الإلكترونية والدفع الالكتروني، وإجراء عمليات مصرفية عبر الهاتف الخلوي. وبلغ عدد بطاقات الدفع والائتمان الموضوعة في التداول قرابة 3 ملايين بطاقة من مختلف الأنواع (2,75 مليون في أيلول 2018). كل هذه الوسائل التكنولوجية سهّلت عملية نشر الشمول المالي ووضعت لبنان في مقدّمة الدول العربية على هذا الصعيد.”

وأوضح:”في السياق ذاته، يجدر التذكير بإنجازيْن اثنين كان لهما أكبر الأثر في في إعادة تكوين الطبقة الوسطى أو في التمكين الإقتصادي للأُجَراء والمستخدمين في لبنان: أولاً، تأمين التمويل الميسّر لشراء المساكن بالتعاون مع مصرف لبنان والمؤسّسة العامة للإسكان، بحيث استفاد من هذا التمويل حوالى 132 ألف أُسرة لبنانية في مختلف المناطق، ما رفع حجم محفظة القروض السكنية الى نحو13 مليار دولار حتى نهاية العام 2018؛ وهي بمعظمها قروض لمصلحة ذوي الدخل المحدود والمتوسط وبفوائد متدنّية ومدعومة. وثانياً، توقيع بروتوكولات خاصة مع هيئات نقابية واقتصادية ومع مؤسّسات كثيرة في القطاعين العام والخاص، بغية منح تسهيلات وخدمات مصرفية للمنتسبين الى هذه الهيئات والكيانات. وبفضل توطين رواتب الموظفين في المصارف، أصبح بإمكان مئات الألوف من الأُسر اللبنانية ، ومن الأُجَراء والمستخدمين ، الإفادة من مختلف الخدمات والمنتجات المصرفية التي يحتاجونها لتحسين مستوى معيشتهم وتأمين احتياجاتهم في شتّى مراحل حياتهم”.

وتابع:” مع ذلك، يبقى أن تعميم نطاق الإستفادة لا يزال يقتضي المزيد من التثقيف المالي عبر مختلف الوسائل المتاحة، سواء داخل المؤسّسات المصرفية والتربوية والجامعية أم بواسطة وسائل الإعلام وشبكات التواصل الإجتماعي. وفي هذا الإطار، يندرج الإحتفال باليوم العربي للشمول المالي وبرامج التوعية والمؤتمرات المتخصّصة التي تقام وطنياً وإقليمياً لهذا الغرض. وقد كان لمصرف لبنان دور حيوي وأساسي في التحفيز على هذا التوجّه وفي تنشيط هذا المسار اقتناعاً منه بأن إحراز أيّ تقدّم في ميدان الشمول المالي يعزّز الاستقرار الاجتماعي في البلاد.”

وأكد:” إننا نتطلّع الى أن تتلاقى جهودنا الوطنية والعربية مع التوجّه العالمي نحو تعزيز الشمول المالي، والذي تجسّدت معالمه في خطة الأمم المتحدة للتنمية المستدامة للعام 2030، حيث تمّ إبراز أهميّة الموضوع للقضاء على الفقر بجميع أشكاله، والتشديد على استخدام التكنولوجيا الحديثة فى الخدمات المالية. وقد عمدت معظم الدول الى إدراج مبدأ الشمول المالي ونشر الثقافة المالية ضمن أجنداتها وأهدافها الاستراتيجية لتطوير مجتمعاتها. في هذا السياق، قامت جمعية مصارف لبنان، بالتعاون مع وزارة المالية ومعهد باسل فليحان المالي والاقتصادي ووزارة التربية والتعليم العالي، وبدعم من الشبكة الدولية للتربية المالية في منطمة التعاون والتنمية الإقتصادية OCDE ، بإعداد وثيقة بعنوان: “نحو إستراتيجية وطنية للتربية والمعرفة المالية”، وهي عبارة عن مقاربة تشاركيّة لتعزيز الثقافة المالية العامة لدى المواطنين اللبنانيّين، نأمل أن تشكّل ورقة عمل صالحة تُضاف الى غيرها من المساهمات التشريعية والتنظيمية الجدّية في هذا المجال”.

ورأى:” على الرغم من حراجة الأوضاع المالية والإقتصادية في لبنان، يبقى قطاعنا المصرفي اللبناني قادراً على تقديم الخدمات لأوسع الفئات والشرائح في المجتمع، ونحن على ثقة بأن الوضع الاقتصادي الصعب في بلدنا قابل للمعالجة بالنظر الى مقوّمات موضوعيّة عدّة. غير أن المطلوب إرادة سياسية إصلاحية صلبة، تترجَم في أقرب وقت أفعالاً وإجراءات ومنجزات كي يستعيد المواطن اللبناني ثقته بدولته، وتستعيد الدولة اللبنانية ثقة المجتمع العربي والدولي بها، وكي نستحقّ مبادرات الدعم والمساندة المتّخذة حيالنا”.

ولفت:” أن الأولويات والعلاجات باتت معروفة ، وفي طليعتها وقف الهدر وترشيد الإنفاق العام، وتحسين جباية الضرئب والرسوم، وتحسين مناخ وبيئة الأعمال ، وتفعيل الشراكة بين القطاعين العام والخاص، وإطلاق عدد من مشاريع البنى التحتية المُجدية في خفض عجز الموازنة وكبح جماح المديونية العامة”.

وعلى رجاء ألاّ يتأخّر الشروع في تنفيذ برنامج الإنفاق الإستثماري التي حظي بدعم مؤتمر ” سيدر” ، نجدّد باسم القطاع المصرفي اللبناني الإستعداد التام لكلّ مساهمة في ورشة جدّية للنهوض الاقتصادي والتكافل الإجتماعي، من شأنها أن تشكّل رافعة أساسية للتنمية المستدامة ولخلق فرص العمل وتعبئة الطاقات والكفايات الشابة، التي هي رأسمال لبنان الأبقى والأثمن.

وأمل أن يخرج مؤتمر اليوم” بتوصيات تخدم تطلّعاتنا المشتركة لتعزيز التقدم الاقتصادي والاجتماعي والشمول المالي في لبنان”.

سلامة

بدوره، ألقى راعي المنتدى حاكم مصرف لبنان رياض سلامة، كلمة جاء فيها: “إنّ الشمول المالي موضوعٌ يهمّ لبنان، وعلى الأخصّ مصرف لبنان الذي يعتبر أن انخراط المجتمع بواسطة الخدمات المصرفية والخدمات المالية عموما، يساهم في تحسين مستوى ونوعية حياة المواطن اللبناني.

بدوره، ألقى راعي المنتدى حاكم مصرف لبنان رياض سلامة، كلمة جاء فيها: “إنّ الشمول المالي موضوعٌ يهمّ لبنان، وعلى الأخصّ مصرف لبنان الذي يعتبر أن انخراط المجتمع بواسطة الخدمات المصرفية والخدمات المالية عموما، يساهم في تحسين مستوى ونوعية حياة المواطن اللبناني.

وبهدف تحقيق الشمول المالي، قام مصرف لبنان بتطوير قواعد محددة.

القاعدة الأساسية هي التأكد من وجود قطاع مصرفي متين وسليم وملتزم بالقواعد المصرفية الدولية. والواقع أن قطاعنا المصرفي لديه رسملة مرتفعة، ونسبة ملاءة تساوي 16% طبقا لمقررات بازل 3، وأنه نجح في تطبيق المعايير المحاسبية الجديدة مثل الـ IFRS 9، فضلا عن وجود إدارة مصرفية رشيدة ولجان مختصة بإدارة المخاطر. كما أن سياسة مصرف لبنان التي تقضي بعدم إفلاس المصارف بل بدفعها إلى الدمج في حال واجهت صعوبات، ساهمت في توسيع قاعدة الودائع في لبنان التي باتت تمثل 4 أضعاف إجمالي الناتج المحلي.

إنّ توفّر الأموال في لبنان، البلد المدولر، خاصةً بالعملة الأجنبية، من الأمور التي ساهمت في تأمين خدمات مصرفية للمجتمع اللبناني وساعدت أيضا الاقتصاد اللبناني. هناك مفارقة لدى التحدث عن القطاع المالي أو الإقتصاد اللبناني، بسبب عدم تعامل لبنان بعملته الوطنية، بل بالدولار. نحن واقعيون وقد قبلنا بهذا الواقع، فنسبة دولرة الودائع قاربت الـ 72%، وهذا القبول ناتج عن رغبتنا في إعطاء الأولوية للنمو الاقتصادي ولتوسع الخدمات المالية في لبنان. وقد حققنا ذلك. ثمّة صعوبة أخرى تقضي بالمحافظة الدائمة على الثقة لأن الدولارات الموجودة في لبنان لا تتأتى من الصادرات ولا من مواد أولية، بل هي مبنيّة على حرية التعامل وعلى التحاويل والعمليات المالية التي تتمّ ما بين القطاع المصرفي والبنك المركزي.

من جهة أخرى، ساعد استقرار سعر صرف الليرة إلى حدّ كبير في استعمال العملة اللبنانية في الخدمات المالية. وكما قال الدكتور طربيه، إن القروض المدعومة هي العنصر الأهم في تطوير الشمول المالي، فهي التي سمحت بزيادة عدد عملاء القطاع المصرفي إلى أكثر من مليون عميل، وأتاحت لـ 59% من اللبنانيين (بحسب التقرير) الذين يحقّ لهم فتح حساب مصرفي، فرصة التعامل مع القطاع المصرفي.

يوازي مجموع القروض السكنية الممنوحة بالليرة اللبنانية، حتى الآن، 14 مليار دولار.

العنصر الثاني، هو قيام البنك المركزي بتوفير قروض مدعومة للقطاعات الإنتاجية، لا يقلّ مجموعها اليوم عن 6 مليار دولار. وهذا الإجراء غير التقليدي سمح بالتأسيس لتعاطٍ أكبر مع القطاعات الإنتاجية في لبنان.

القروض الاستهلاكية التي انطلقت منذ عدة سنوات، ساعدت أيضا اللبنانيين في حياتهم اليومية وشكلت مدخلا للتعاطي ما بين المواطنين والقطاع المصرفي. هذه القروض الاستهلاكية، باستثناء القروض السكنية، تشكل 15% من محفظة القروض الإئتمانية في القطاع المصرفي.

نحن نتطّلع إلى الأمام، وقد أقرّ مصرف لبنان رزمة جديدة من القروض المدعومة. في ما يتعلق بالقروض السكنية، تبلغ الرزمة ما يوازي 220 مليون دولار، يضاف إليها قرض منحه الصندوق الكويتي، والذي سيشكل مع قرض من بنك الإسكان 167 مليون دولار ، قرض بالدينار الكويتي قدّمه الصندوق العربي للإنماء الاقتصادي والإجتماعي لمصرف الإسكان وقيمته 165 مليون دولار. نحن نعتبر أن هذا المبلغ كافٍ لتمويل الحاجات السكنية في لبنان.

لم تلتزم أو لم تشأ جميع المصارف تطبيق تعميم مصرف لبنان المتعلق بالقروض السكنية. لكن هذا لا يعني عدم وجود قروض سكنية مدعومة لهذا العام. على المواطن أن يبحث عن المصارف التي إلتزمت بتعميم مصرف لبنان وشاركت في هذا البرنامج وشروطه، أي المصارف القادرة على تأمين هذه القروض السكنية.

من ناحية أخرى، خصصنا مؤخرا قروضا مدعومة للقطاعات الإنتاجية بقيمة 500 مليون دولار، تتراوح فوائدها بين 5.5% و7% بحسب كل مشروع، وهي تساعد لبنان في وقتٍ يشهد فيه معدلات فائدة مرتفعة نظرا لكل التوترات والأزمات التي مرّ بها، لا سيما الفراغ الحكومي لحوالي 9 أشهر.

كما أن مصرف لبنان سيساعد في تطوير التقنيات المصرفية، وهو في صدد إصدار تعميم حول تنظيم العمل بواسطة أدوات تقنية مختلفة. نحن نسعى إلى وضع جميع هذه العمليات تحت مظلة المصارف، أي أن يتمّ التعرّف على كلّ عميل يستعمل هذه التقنيات المختلفة. وسنشمل في تلك التقنيات استخدام العملة الرقمية التي سيصدرها البنك المركزي، مع الإشارة إلى أن كل ما يستتبع إصدار هذه العملة يُترك للقطاع المصرفي والمؤسسات التي قد تنشأ من أجل تقديم التسهيلات المالية بطرق تقنية حديثة، بالاتفاق مع المصارف أو بتقديم خدمات لها.

إن مقاصة العمليات التي ترتكز على العملة الرقمية ستكون مقاصةً منظّمة ضمن القطاع المصرفي. سيقتصر دور مصرف لبنان على الترخيص للمؤسسات التي تقدم خدمات مالية بوسائل إلكترونية، بحسب الشروط المنصوص عليها في تعاميم مصرف لبنان. هنا أيضا، سيقوم المركزي فقط بإصدار العملة الرقمية ويدع كل ما يستتبع ذلك للقطاع المالي، بالأخص القطاع المصرفي.

والشمول المالي يقضي أيضا بإشراك المواطن اللبناني المقيم وغير المقيم بتمويل الإقتصاد اللبناني. فهذا من جهة يدعم الاقتصاد، وقد يكون أيضا مدخلا لتكوين مدخرات بطريقة مختلفة.

أما هيئة الأسواق المالية، فهي تقوم بالخطوات النهائية لإطلاق منصة تداول إلكترونية تُدرج عليها الأسهم، لا سيما أسهم الشركات الناشئة.

مصرف لبنان حريصٌ على تطبيق التعميم رقم 331 الذي يشجع اقتصاد المعرفة الرقمية، وقريبا سيكون هناك لجنة استشارية من خارج مصرف لبنان تُعنى بتطوير هذا القطاع الذي يعتبر حيويا واستراتيجيا للبنان اليوم ومستقبلا.

كما ستتضمن هذه المنصة الإلكترونية أوراقا تجارية وأسهم شركات ليست بالضرورة شركات ناشئة، ما يشجعّ الإستثمارات في شركات قائمة وناجحة تريد أن تتوسع ليس فقط من خلال الإستدانة بل من خلال الرسملة أيضا، لأن الدين وكلفة الدين أصبحا يشكلان ثقلا على القطاع الخاص. وقد بلغت حتى الآن قيمة القروض المصرفية للقطاع الخاص 61 مليار دولار، وهو مبلغ يتعدى الناتج المحلي اللبناني. فنحن بجاحة إلى رسملة هذا القطاع الخاص.

إن تطبيق مقررات مؤتمر CEDRE قد يولّد مشاريع جديدة يشارك فيها القطاع الخاص، لا سيما في حال وجود سوق ثانوية تسهّل الحصول على التمويل اللازم أو إدراج الأسهم أو السندات.

انطلاقا من هنا، تقوم هذه التركيبة على القطاع المصرفي والمؤسسات التي تقدم خدمات مالية بوسائل تقنية والعملة الرقمية ومنصة التداول، ما قد يمنح لبنان نافذة جديدة لإدخال السيولة الضرورية للنمو الاقتصادي.

وختم سلامة مؤكداً أن مصرف لبنان حريص على وجود انضباط في العمل، إن لجهة الكنتوارات أو مؤسسات الإقراض الصغير، وقد أصدر تعميما في هذا الصدد إذ إن هذه القروض الصغيرة ضرورية وتخدم شريحة لا بأس بها من المجتمع اللبناني.

الجلسات

ويلقي منتدى اليوم العربي للشمول المالي 2019 الضوء على المناهج المبتكرة لتعزيز الشمول المالي، بما فيها: استخدام الرقمنة والتشفير لتطوير الخدمات والقنوات والإجراءات المالية؛ اتباع النهج التناسبي في التعامل مع التنظيم والرقابة المالية؛ وتفعيل منهجية التركيز على العملاء والتمويل المسؤول لتأمين تطلعات واحتياجات الأفراد والمؤسسات المتناهية الصغر والصغيرة والمتوسطة.

تتطرّق جلسات المنتدى لمواضيع عدّة أبرزها:

- التمويل الرقمي، وآثار انتشار الخدمات المالية الرقمية على الاستقرار والشمول المالي؛

- المنهج التناسبي في التعامل مع التنظيم والرقابة المصرفية والمالية، وآثار التحول الرقمي على التنظيم والرقابة؛

- منهجية التركيز على العملاء في القطاع المالي، وآثار الابتكار التكنولوجي على التمويل المسؤول؛

- استدامة و تطوير قطاع التمويل الأصغر في العالم العربي.

الدورة الإقتصادية الدورة الإقتصادية

الدورة الإقتصادية الدورة الإقتصادية